Uma bússola do investidor

Se os mercados nos ensinam algo – ano após ano é que diversificar é mais do que uma boa prática: é uma necessidade. Não importa se o momento é de euforia ou cautela. Ter investimentos nas diferentes classes de ativos é o que faz um portfólio aguentar trancos, aproveitar oportunidades e seguir crescendo com consistência.

E a chamada Super Quarta veio para reforçar essa lição.

De um lado, o Federal Reserve manteve os juros nos Estados Unidos, mas abriu espaço para cortes ainda este ano. Do outro, o Banco Central brasileiro elevou a Selic para 14,75% – maior nível em quase 20 anos – porém com um discurso mais suave, sinalizando possível virada no ciclo.

O que fazer quando os sinais são opostos e a incerteza reina?

Lá fora, o cenário até parece mais calmo, mas as incertezas continuam. A guerra de tarifas persiste, somando-se à tensão geopolítica crescente. O reflexo? Volatilidade nos principais ativos. O S&P 500, por exemplo, já caiu 15% no ano e agora reduz perdas para cerca de 5%.

O Bitcoin iniciou o ano com alta de 10%, chegou a quase 20%, e voltou ao território positivo.

Caso você tenha ficado com a sensação de gangorra, não se enganou. Vivemos esse sobe-desce e por isso, essa decisão do FED, era aguardada pelo mercado. Com a poeira ainda alta e com a visibilidade prejudicada, vamos aguardar os próximos dados e aí sim escolhemos a melhor rota.

E a exposição internacional?

A exposição internacional segue fazendo muito sentido. Seja para capturar megatendências globais como inteligência artificial e inovação, seja pela diversificação natural que ativos globais trazem por sua baixa correlação com o mercado local. Sem falar na proteção cambial: nosso consumo tem cada vez mais itens atrelados ao dólar.

Tendo esse pano de fundo internacional e considerando a decisão recente do Banco Central, a renda fixa segue como protagonista, especialmente os títulos atrelados à inflação. O investidor brasileiro, que viveu décadas lutando para preservar o poder de compra, tem um vínculo natural com os papéis indexados ao IPCA.

Mas e se fosse possível investir nisso tudo com praticidade e eficiência?

É nesse ponto que os ETFs de renda fixa, como o B5P211, entram como soluções práticas, eficientes e alinhadas com a nova forma de investir.

| Quer saber mais sobre ETF? |

| Conheça a masterclass sobre o tema preparada pela Inteligência Financeira para você. |

Em vez de tentar escolher um título específico, prazos ideais ou se preocupar com a liquidez do Tesouro Direto, o investidor pode optar por ETFs que replicam índices de NTN-Bs, oferecendo diversificação, simplicidade e exposição ao juro real com um único ativo.

Ainda na classe de renda fixa, vale também olhar alternativas pré-fixadas como o ETF IDKA11, uma vez que o Banco Central trouxe um ritmo mais moderado no aperto monetário em sua última reunião, levando o mercado a já discutir o ciclo de queda.

Em 2025 até agora, o IDKA11 acumula valorização em torno de 10%, o que representa mais de 200% do CDI no mesmo período – um retorno expressivo para quem busca a segurança de títulos do tesouro.

Indo além, vale falarmos da bolsa de valores, que nesse ano acumula alta próxima a 15%, algo inesperado considerando os elementos discutidos anteriormente. Mas conforme falei anteriormente nessa coluna, preços atrativos e posicionamento técnico seguem sendo pontos que ajudam a explicar essa alta.

Quer ver tudo isso funcionando junto?

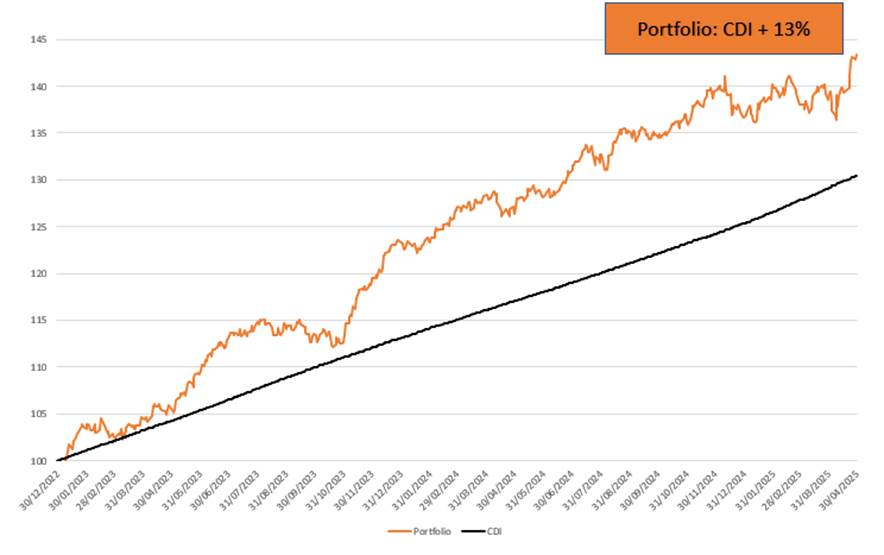

Fiz um exercício prático com uma carteira composta 100% por ETFs, combinando exposição internacional, renda fixa e ações locais. O resultado? Um portfólio diversificado, líquido e com taxa média de apenas 0,31% ao ano.

Estamos falando de um portfólio com liquidez e que custa 0,31% considerando a composição: renda fixa 55% (20% IDKA11, 35% B5P211), investimento internacional (10% SPXI11, 5% TECK11, 3% BITI11) e ações locais (20% DIVO11, 7% SMAC11).

Com esse tipo de estrutura, dá pra investir com clareza, estratégia e controle de custos. A lição do mercado está dada. Em tempos de incerteza – ou mesmo de euforia – a diversificação segue sendo a sua melhor aliada.

Leia a seguir